Составным элементом функциональной экономической системы, регулирующей уровень инфляции, и мощным инструментом денежно- кредитной политики, особенно в условиях высокой инфляции, является изменение резервной нормы отчислений в Фонд обязательного резервирования (ФОР).

В мировой практике изменение норм обязательных резервов не относится к гибким и оперативным инструментам денежно-кредитного регулирования. В современной экономике ФОР как инструмент денежно-кредитной политики

выполняет следующие функции:

•

создание структурного недостатка ликвидности в банковской системе;

•

повышение предсказуемости спроса на денежные ресурсы со стороны банков;

•

определение верхнего предела роста денежной массы;

•

ограничение волатильности ставок денежного рынка.

Как показывает международный опыт, даже незначительные колебания этой нормы ведут к существенным изменениям в размерах предложения денег. Поэтому для простой корректировки предложения денег резервную норму, как правило, не меняют, а используют лишь в крайних случаях.

Необходимо обратить внимание на зависимость между нормами обязательного резервирования и инфляционным потенциалом экономики, которая носит характер обратной пропорциональности, т.е. чем выше нормы резервов, тем меньше средств находится в обороте, тем соответственно ниже темпы роста цен.

Однако чрезмерное повышение резервных отчислений чревато снижением деловой активности, невозможностью для банков эффективно использовать привлеченные ресурсы, что, в свою очередь, является тормозом развития банковской системы и одной из предпосылок к кризису всей банковской системы.

Европейский центральный банк и центральные банки стран еврозоны стремятся не допустить, чтобы обязательные резервы стали бременем для банковской системы или препятствовали эффективному распределению ресурсов.

Следует подчеркнуть, что некоторые страны с достаточно развитой банковской системой и низким уровнем инфляции исключили ФОР из состава инструментов денежно-кредитной политики.

В частности, это относится к Австралии, Канаде, Швеции, Швейцарии, Мексике.

Политика регулирования обязательных резервов в России

Введение обязательной нормы резерва в России в начале 90-х годов было обусловлено необходимостью снижения инфляции, повышения уровня ликвидности коммерческих банков, унификации и обеспечения надежного контроля за их деятельностью.

В России с начала 90-х годов были установлены достаточно высокие по мировым стандартам нормы обязательных резервов: по счетам до востребования - 20%; по срочным обязательствам - 15%.

Связано это было с необходимостью противодействовать увеличению денежной массы коммерческими банками в условиях высокой инфляции и осуществления антиинфляционных мер.

Нормы обязательных резервов в России не пересматривались до середины 90-х годов, совершенствовались лишь база резервирования и техника его осуществления.

В феврале 1995 г. Центральный банк ввел норму обязательного резервирования по текущим валютным счетам в размере 2%.

В апреле 1996 г. в целях облегчения деятельности коммерческих банков и укрепления российской банковской системы Центральный банк понизил размер обязательных резервов с 20 до 18% по рублевым активам и до 1,125% по валютным активам. Общий объем централизованных резервных отчислений снизился почти в 2,5 раза.

После финансового кризиса в России в конце 1998 г. средства, накопленные в фондах обязательного резервирования, использовались для помощи отдельным банкам и санации банковской системы в целом.

В период с 2000 г. по начало 2004 г. ставка отчисления в ФОР по рублевым вкладам населения составляла 7%, а по средствам юридических лиц и валютным вкладам - 10%.

Общий объем средств ФОР в России в начале 2004 г. оценивался в 160 млрд руб. (примерно 5,6 млрд долл.).

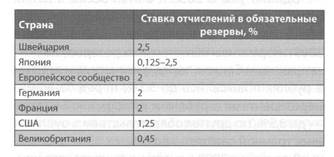

В целом средние нормы обязательного резервирования в России в начале третьего тысячелетия значительно превышали аналогичные показатели ведущих индустриально развитых стран (таблица 5).

Таблица 5. Нормативы отчислений в ФОР в некоторых странах в начале 2007г.

Это значительно снижало конкурентоспособность российских банков по сравнению с иностранными, особенно в условиях либерализации валютного законодательства.

Банк России, в отличие от национальных банков стран еврозоны, не платит коммерческим банкам проценты по остаткам средств на резервных счетах, что делает их столь привлекательными в качестве инструмента денежно-кредитной политики.

Вместе с тем Банк России использует эти средства в своих активных операциях, в частности, для покупки государственных ценных бумаг, предоставления кредитов, которые приносят ему доход.

По настоятельному требованию коммерческих банков совет директоров Банка России принял решение о понижении с 1 апреля 2004 г. ставки отчисления в ФОР на 1% по средствам юридических лиц и валютным вкладам, которая составила 9%. В последующие годы эта тенденция продолжилась.

Еще статьи

Анализ эффективности использования трудовых ресурсов предприятия

С переходом к рыночной экономике анализ трудовых отношений становится более весомым, поскольку рабочая сила имеет стоимостную оценку и является конкурентной на рынке труда. Рост производства продукции сельского хозяйства может быть достигнуто либо за счет увеличения количества применяемых ...

Перед кризисом американские банки активно выпускали деривативы, обеспечением которых были имеющиеся у них закладные на жилые дома, которые были куплены клиентами банка на ипотечные кредиты банка.

Перед кризисом американские банки активно выпускали деривативы, обеспечением которых были имеющиеся у них закладные на жилые дома, которые были куплены клиентами банка на ипотечные кредиты банка. Кризис в экономике России носит экзогенный характер, т.е. принесен извне. Основными каналами воздействия являются отток иностранного капитала, падение мировых цен на сырьевые товары.

Кризис в экономике России носит экзогенный характер, т.е. принесен извне. Основными каналами воздействия являются отток иностранного капитала, падение мировых цен на сырьевые товары.  Экономика Европейского союза представляет собой довольно неоднородную структуру, что является крайне важным фактором, который приходится учитывать в разработке программы антикризисного регулирования.

Экономика Европейского союза представляет собой довольно неоднородную структуру, что является крайне важным фактором, который приходится учитывать в разработке программы антикризисного регулирования.